Die globale Steuerlandschaft durchläuft einen fundamentalen Wandel. Als Steuerexperte beobachte ich, wie neue internationale Initiativen die Spielregeln für Unternehmen und Märkte neu definieren.

Die OECD-Mindeststeuer von 15% für große multinationale Konzerne markiert einen Meilenstein in der internationalen Steuerpolitik. Diese Reform zielt darauf ab, den Steuerwettbewerb zwischen Staaten einzudämmen. Erste Analysen zeigen, dass dadurch jährlich zusätzliche Steuereinnahmen von etwa 150 Milliarden Dollar generiert werden könnten. Für Unternehmen bedeutet dies eine Neubewertung ihrer globalen Strukturen und Investitionsentscheidungen.

Die EU-Finanztransaktionssteuer soll Spekulationen eindämmen und die Finanzmarktstabilität erhöhen. Die geplante Abgabe von 0,1% auf Aktientransaktionen und 0,01% auf Derivategeschäfte könnte die Handelsvolumina an europäischen Börsen reduzieren. Gleichzeitig entstehen neue Einnahmequellen für staatliche Haushalte.

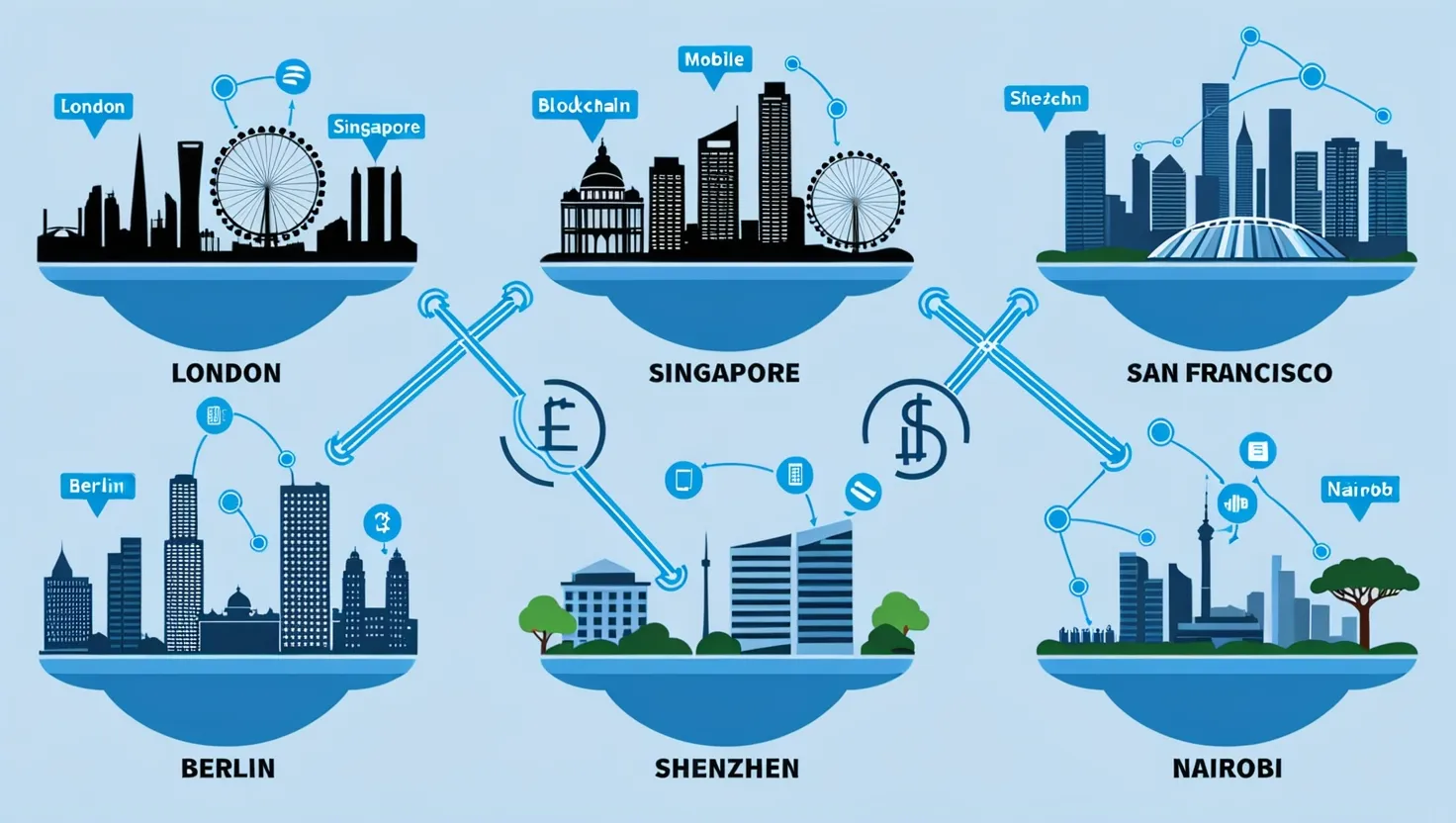

Die Digitale Dienstleistungssteuer adressiert die Herausforderungen der digitalen Wirtschaft. Technologiekonzerne sollen dort Steuern zahlen, wo sie ihre Umsätze erzielen. Diese Initiative verändert die Gewinnzuordnung im internationalen Steuerrecht grundlegend. Erste Implementierungen in Frankreich und Großbritannien zeigen bereits Auswirkungen auf die Geschäftsmodelle digitaler Plattformen.

Der Automatische Informationsaustausch revolutioniert die Bekämpfung von Steuerhinterziehung. Über 100 Länder tauschen mittlerweile Kontodaten aus. Die erhöhte Transparenz führt zu signifikanten Verhaltensänderungen bei der internationalen Vermögensanlage. Steueroasen verlieren an Bedeutung.

Die Carbon Border Tax der EU wird den internationalen Handel nachhaltig verändern. Diese Abgabe auf CO2-intensive Importe soll Wettbewerbsnachteile für europäische Produzenten ausgleichen. Für Exporteure bedeutet dies neue Dokumentationspflichten und potentiell höhere Kosten. Die Initiative könnte globale Lieferketten und Produktionsstandorte beeinflussen.

Diese Reformen zeigen einen klaren Trend zu mehr internationaler Koordination in der Steuerpolitik. Die Umsetzung erfolgt schrittweise und erfordert erhebliche administrative Anpassungen. Für Unternehmen entstehen neue Compliance-Anforderungen und Planungsunsicherheiten.

Die wirtschaftlichen Folgen sind weitreichend. Investitionsentscheidungen werden zunehmend von steuerlichen Faktoren beeinflusst. Gleichzeitig entstehen neue Geschäftschancen im Bereich der Steuerberatung und -technologie. Die Digitalisierung der Steuerverwaltung schreitet voran.

Kritiker warnen vor negativen Auswirkungen auf das Wirtschaftswachstum und die internationale Wettbewerbsfähigkeit. Befürworter sehen die Chance für ein gerechteres und nachhaltigeres Steuersystem. Die praktische Umsetzung wird zeigen, ob die erwarteten Effekte eintreten.

Der Erfolg dieser Initiativen hängt von der internationalen Koordination ab. Nationale Alleingänge können zu Wettbewerbsverzerrungen führen. Die kommenden Jahre werden entscheidend für die Neugestaltung des globalen Steuersystems sein.

Die technische Implementierung stellt eine große Herausforderung dar. Steuerverwaltungen müssen ihre IT-Systeme modernisieren. Unternehmen investieren in neue Compliance-Lösungen. Der Bedarf an qualifizierten Fachkräften steigt.

Die Auswirkungen auf kleine und mittlere Unternehmen verdienen besondere Beachtung. Während sich Großkonzerne auf die neuen Anforderungen einstellen können, fehlen kleineren Firmen oft die Ressourcen. Unterstützungsmaßnahmen sind erforderlich.

Die geopolitischen Implikationen sind bedeutend. Steuerpolitik wird zunehmend als Instrument der internationalen Zusammenarbeit genutzt. Gleichzeitig können Konflikte über die Verteilung von Steuereinnahmen entstehen.

Für Entwicklungsländer bieten die Reformen Chancen und Risiken. Einerseits könnten zusätzliche Steuereinnahmen generiert werden. Andererseits besteht die Gefahr, dass Investitionen in andere Regionen umgeleitet werden.

Die Rolle der internationalen Organisationen wächst. OECD und EU übernehmen Führungsfunktionen bei der Gestaltung der neuen Steuerarchitektur. Die Koordination zwischen den Akteuren wird wichtiger.

Innovationen im Finanzsektor erfordern flexible Anpassungen der Steuerregeln. Die Besteuerung von Kryptowährungen und digitalen Vermögenswerten stellt neue Herausforderungen dar. Die Steuersysteme müssen Schritt halten.

Der Klimawandel beeinflusst die Steuerpolitik zunehmend. CO2-Steuern und ähnliche Instrumente gewinnen an Bedeutung. Die Integration von Umweltaspekten in das Steuersystem wird vorangetrieben.

Die Messung der Effektivität dieser Initiativen erfordert neue Bewertungsmethoden. Traditionelle Kennzahlen reichen nicht aus. Die Entwicklung geeigneter Monitoring-Systeme ist notwendig.

Die Zukunft des internationalen Steuersystems wird von diesen Initiativen geprägt sein. Ihre Umsetzung erfordert Geduld und Kompromissbereitschaft. Der Wandel hat bereits begonnen.