Die Geschichte internationaler Währungskrisen zeigt wiederkehrende Muster wirtschaftlicher Verwerfungen. Der Zusammenbruch des Bretton-Woods-Systems 1971 markierte das Ende der Goldbindung des US-Dollars. Die Nixon-Administration hob die Goldkonvertibilität auf und löste damit eine fundamentale Änderung des globalen Währungssystems aus. Flexible Wechselkurse wurden zur neuen Norm.

Die Europäische Währungskrise 1992 erschütterte das Europäische Währungssystem. Spekulanten wie George Soros zwangen Großbritannien zum Austritt aus dem Wechselkursmechanismus. Das britische Pfund verlor massiv an Wert. Italien und Spanien mussten ihre Währungen ebenfalls abwerten.

Mexikos Peso-Krise 1994 offenbarte die Gefahren schneller Kapitalmarktliberalisierung. Die plötzliche Abwertung des Peso um 50% löste den “Tequila-Effekt” aus - eine Ansteckung anderer lateinamerikanischer Märkte. Ein 50 Milliarden Dollar schweres internationales Rettungspaket wurde notwendig.

Die Asienkrise 1997 begann in Thailand und erfasste schnell weitere Tiger-Staaten. Überbewertete Währungen, exzessive Kreditvergabe und schwache Bankenaufsicht erwiesen sich als toxische Mischung. Der thailändische Baht, die indonesische Rupiah und der südkoreanische Won brachen dramatisch ein.

Russlands Rubelkrise 1998 führte zur Staatspleite. Die Währung verlor zwei Drittel ihres Wertes. Ein gescheitertes Währungsboard und fallende Ölpreise verschärften die Situation. Der Zusammenbruch des Hedgefonds LTCM erschütterte die globalen Finanzmärkte.

Argentiniens Currency Board kollabierte 2001 nach jahrelanger Rezession. Die Peso-Dollar-Parität war nicht mehr haltbar. Die Aufgabe der festen Bindung führte zu einer 70-prozentigen Abwertung. Staatspleite, Bankencrash und soziale Unruhen folgten.

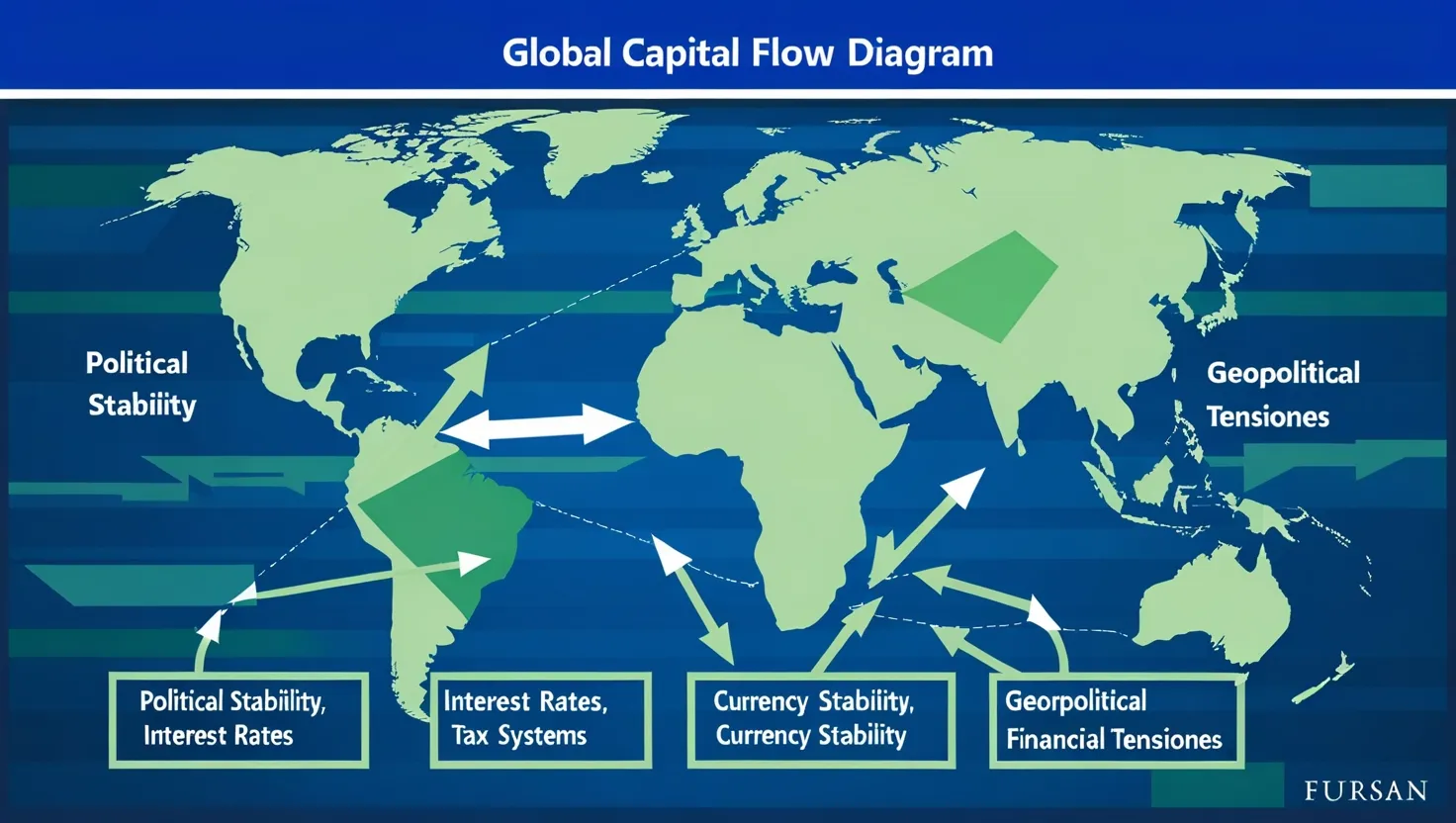

Gemeinsame Lehren dieser Krisen: Feste Wechselkurse erhöhen die Verwundbarkeit. Hohe Auslandsschulden und schwache Institutionen verstärken Krisenanfälligkeit. Internationale Koordination ist bei der Krisenbewältigung essentiell. Präventive Regulierung und flexible Wechselkurse können Risiken mindern.

Die Krisen führten zu institutionellen Reformen. Der IWF entwickelte neue Kreditlinien. Zentralbanken verbesserten ihre Zusammenarbeit. Emerging Markets bauten Währungsreserven auf. Das globale Finanzsystem wurde widerstandsfähiger, bleibt aber anfällig für neue Schocks.

Die Geschichte dieser Währungskrisen prägt bis heute die Geldpolitik. Flexible Wechselkurse, makroprudenzielle Regulierung und internationale Kooperation sind zentrale Lehren. Die Erfahrungen mahnen zur Vorsicht bei der Liberalisierung von Kapitalmärkten und unterstreichen die Bedeutung solider wirtschaftspolitischer Fundamente.