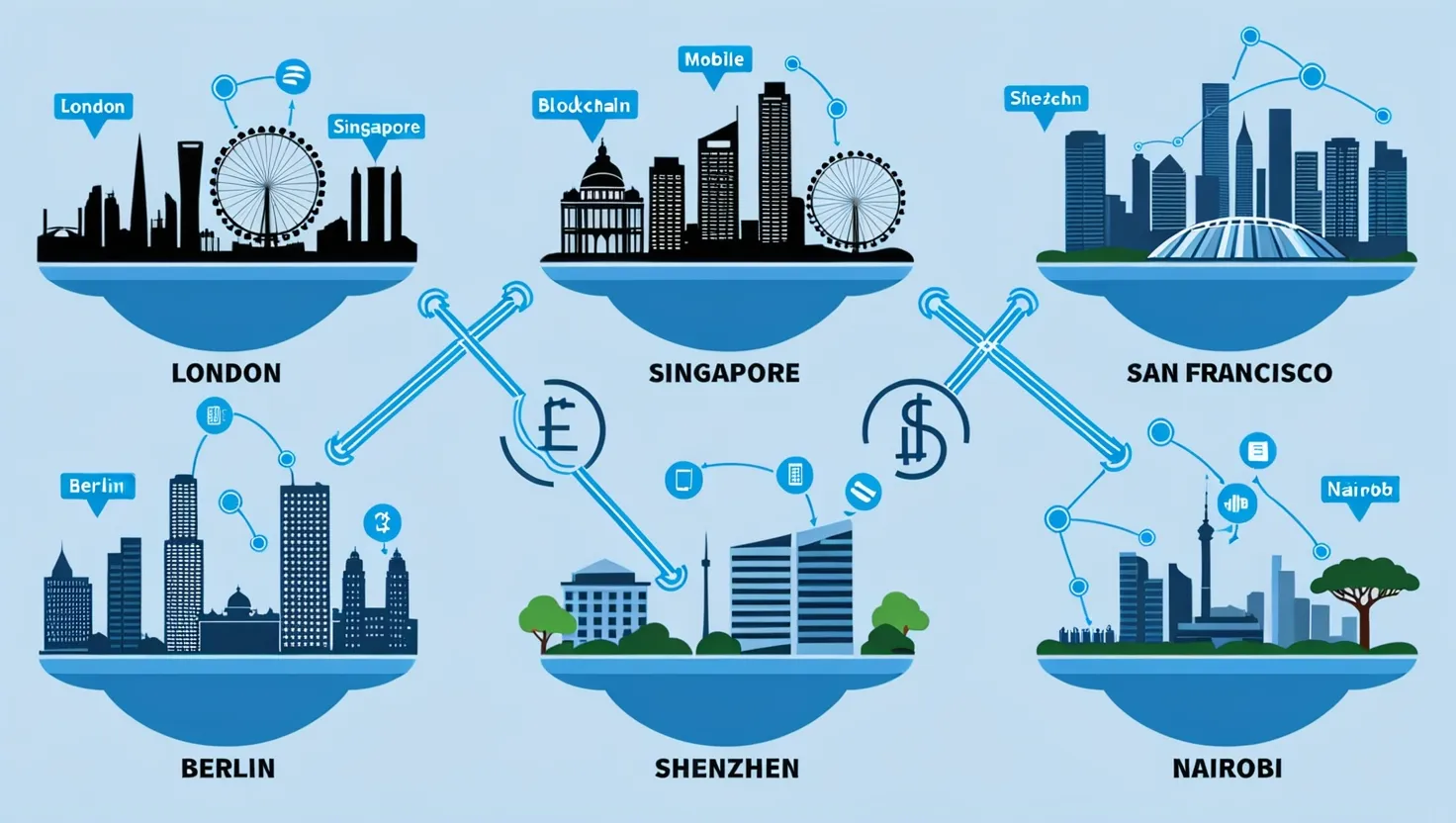

6 globale Fintech-Hubs und ihre Innovations-Schwerpunkte

Die Finanzwelt befindet sich in einem beispiellosen Wandel. Während traditionelle Banken noch vor zwanzig Jahren das Finanzgeschehen dominierten, haben technologische Innovationen die Branche grundlegend verändert. Fintech – die Verschmelzung von Finanzen und Technologie – hat weltweit Zentren der Innovation hervorgebracht, die jeweils ihre eigenen Stärken entwickelt haben. Diese Hubs haben sich zu Brutstätten für bahnbrechende Ideen entwickelt, die unsere Art, mit Geld umzugehen, revolutionieren.

In London beginnt meine Reise durch die globalen Fintech-Metropolen. Die britische Hauptstadt hat sich als Pionier für Regulierungsinnovation und Open Banking etabliert. Nach der Finanzkrise 2008 erkannte die britische Regierung die Notwendigkeit, den Finanzsektor zu modernisieren und mehr Wettbewerb zu schaffen. Mit der Einführung der Open Banking Initiative 2018 wurde Großbritannien zum Vorreiter einer Bewegung, die Kunden die Kontrolle über ihre Finanzdaten zurückgab. Banken mussten ihre Datensysteme öffnen, sodass Drittanbieter mit Zustimmung der Kunden auf deren Kontoinformationen zugreifen konnten.

Während meiner Gespräche mit Fintech-Gründern in London wurde mir klar, dass die Financial Conduct Authority (FCA) mit ihrer Regulatory Sandbox einen entscheidenden Beitrag geleistet hat. Dieses Testumfeld ermöglicht es Startups, innovative Produkte in einem kontrollierten Rahmen zu testen, bevor sie auf den breiteren Markt kommen. Unternehmen wie Revolut, Monzo und Starling Bank haben dieses Umfeld genutzt, um digitale Banking-Lösungen zu entwickeln, die heute weltweit kopiert werden.

Die britische Hauptstadt profitiert von ihrer langen Geschichte als Finanzzentrum, gepaart mit einer progressiven Regulierungspolitik. Die Nähe zu traditionellen Finanzinstitutionen erleichtert Kooperationen, während die kulturelle Vielfalt der Stadt ein ideales Testfeld für Produkte bietet, die später global skaliert werden können. Die Brexit-Unsicherheiten haben zwar einige Herausforderungen mit sich gebracht, doch Londons Ökosystem aus Talenten, Kapital und Infrastruktur bleibt beeindruckend resilient.

Auf meinem Weg nach Osten führt mich die Reise nach Singapur, wo der Stadtstaat seine strategische Lage genutzt hat, um sich als Zentrum für grenzüberschreitende Zahlungssysteme zu positionieren. Die Monetary Authority of Singapore (MAS) hat durch proaktive Regulierung und strategische Investitionen ein Umfeld geschaffen, das Fintech-Innovationen fördert, während es gleichzeitig Stabilität gewährleistet.

In Singapur beeindruckte mich die Project Ubin Initiative der MAS, die Blockchain-Technologie für internationale Überweisungen einsetzt. Der kleine Stadtstaat hat erkannt, dass seine Zukunft als Finanzzentrum davon abhängt, Brücken zwischen verschiedenen Währungsräumen und Finanzsystemen zu bauen. Unternehmen wie TransferWise (jetzt Wise) haben hier wichtige Standorte etabliert, um den asiatischen Markt zu erschließen.

Die singapurische Regierung hat erhebliche Summen in die Fintech-Infrastruktur investiert und bietet großzügige Anreize für Unternehmen, die sich dort niederlassen. Der kleine Inselstaat funktioniert wie ein perfekter Testmarkt: hochentwickelt, digital affin und dennoch überschaubar. Erfolgreiche Konzepte können von hier aus leicht in größere asiatische Märkte exportiert werden. Die kulturelle Brückenfunktion zwischen Ost und West macht Singapur zudem zum idealen Vermittler für Unternehmen, die in beiden Welten operieren wollen.

Der Sprung über den Pazifik führt uns nach San Francisco und ins Silicon Valley, wo ich die Wiege der Kryptowährungen und Blockchain-Technologie erkundete. Hier traf ich auf eine Gemeinschaft von Visionären, die nicht nur bestehende Finanzsysteme verbessern, sondern komplett neu denken wollten. Coinbase, das größte Krypto-Handelsunternehmen der USA, wurde hier gegründet, ebenso wie zahlreiche innovative Projekte im Bereich dezentraler Finanzen (DeFi).

Das Silicon Valley bringt eine einzigartige Mischung aus technologischem Know-how, risikofreudigem Kapital und unternehmerischem Geist zusammen. Die Nähe zu Tech-Giganten wie Apple, Google und Facebook hat eine Kultur geschaffen, in der groß gedacht wird. Nicht die Verbesserung bestehender Systeme, sondern ihre komplette Neuerfindung steht im Fokus. Das zeigt sich besonders in der Blockchain-Community, die traditionelle Finanzintermediäre durch dezentrale Netzwerke ersetzen möchte.

Die kalifornische Fintech-Szene profitiert von den weltweit führenden Universitäten wie Stanford und Berkeley, die kontinuierlich Talente und Forschung liefern. Allerdings habe ich auch die Kehrseite erlebt: Ein teilweise unklarer regulatorischer Rahmen für Kryptowährungen hat zu Rechtsunsicherheit geführt, und einige Innovatoren haben sich für andere Standorte entschieden. Dennoch bleibt das Valley ein zentraler Knotenpunkt, an dem Technologie und Finanzen zusammenfließen.

Zurück in Europa entdeckte ich Berlin als aufstrebenden Star für digitale Banken und Insurtech. Die deutsche Hauptstadt hat eine lebendige Startup-Szene entwickelt, die von vergleichsweise niedrigen Lebenshaltungskosten und einem großen Talentpool profitiert. N26, eines der erfolgreichsten digitalen Bankunternehmen Europas, hat hier seine Wurzeln, ebenso wie innovative Versicherungs-Startups wie Wefox und Clark.

In meinen Gesprächen mit Berliner Fintech-Gründern wurde deutlich, dass die Stadt von ihrer Diversität lebt. Internationale Talente strömen hierher und bringen frische Perspektiven mit. Die deutsche Gründlichkeit kombiniert mit internationaler Kreativität schafft ein produktives Spannungsfeld. Besonders im Bereich der Versicherungstechnologie hat Berlin eine Nische gefunden: Die Digitalisierung der traditionell sehr konservativen Versicherungsbranche bietet enormes Potenzial.

Die Berliner Fintech-Szene profitiert von der Nähe zu einer der stabilsten Volkswirtschaften Europas und einem ausgeprägten Fokus auf Datenschutz und Sicherheit. Dies hat zu Produkten geführt, die nicht nur innovativ sind, sondern auch hohes Vertrauen genießen – ein entscheidender Faktor in der Finanzwelt. Die Herausforderung liegt in der manchmal als langsam empfundenen Regulierung, doch gerade diese Gründlichkeit kann langfristig zu nachhaltigeren Geschäftsmodellen führen.

Meine Reise führte mich weiter nach Shenzhen, Chinas Technologiehauptstadt und globales Zentrum für mobile Zahlungslösungen. Was mich dort am meisten beeindruckte, war die nahezu vollständige Transformation zu einer bargeldlosen Gesellschaft. WeChat Pay und Alipay haben das Zahlungsverhalten von über einer Milliarde Menschen verändert. Hier zahlt man selbst bei Straßenhändlern mit dem Smartphone – Bargeld wird mitunter gar nicht mehr akzeptiert.

Shenzhen verkörpert Chinas Ambition, in der digitalen Finanzwelt führend zu sein. Das Konzept der Super-Apps, die zahlreiche Dienste vom Bezahlen über Essensbestellungen bis hin zu Versicherungen in einer einzigen Anwendung bündeln, wurde hier perfektioniert. Die Geschwindigkeit, mit der Innovationen entwickelt und skaliert werden, ist atemberaubend. Von der Idee bis zur millionenfachen Nutzung vergehen oft nur Monate.

Die chinesische Regierung hat diese Entwicklung durch strategische Förderung und regulatorische Freiräume unterstützt, während sie gleichzeitig die Kontrolle über das Finanzsystem behält. Das Ergebnis ist ein einzigartiges Ökosystem, das in seiner Größe und Integrationstiefe weltweit seinesgleichen sucht. Allerdings stehen Unternehmen in Shenzhen vor der Herausforderung, ihre Innovationen an westliche Märkte anzupassen, wo Datenschutzbedenken und regulatorische Hürden oft höher sind.

Den Abschluss meiner Reise bildete Nairobi, wo ich eine völlig andere, aber nicht weniger faszinierende Fintech-Evolution erlebte. Kenias Hauptstadt hat sich als Pionier für mobile Geldtransfers und finanzielle Inklusion etabliert. M-Pesa, ein 2007 eingeführtes mobiles Zahlungssystem, hat Millionen von Menschen ohne Bankzugang die Möglichkeit gegeben, am Finanzsystem teilzuhaben.

Was in Nairobi geschieht, ist ein Paradebeispiel für Leapfrogging – den Sprung über ganze Entwicklungsstufen hinweg. Statt ein traditionelles Bankensystem aufzubauen, hat Kenia direkt auf mobile Lösungen gesetzt. Der Erfolg dieser Strategie ist beeindruckend: Über 80% der erwachsenen Bevölkerung nutzen heute mobile Finanzdienstleistungen, weit mehr als in vielen westlichen Ländern.

Auf meinen Streifzügen durch Nairobis Straßen sah ich, wie selbst kleinste Geschäfte M-Pesa-Zahlungen akzeptieren. Die Innovationen beschränken sich nicht auf Zahlungen: M-Shwari bietet Mikrokredite und Sparprodukte an, während Unternehmen wie Twiga Foods Blockchain-Technologie nutzen, um Landwirten Zugang zu fairen Krediten zu ermöglichen. Das kenianische Modell wird inzwischen in zahlreichen anderen afrikanischen Ländern repliziert und hat das Potenzial, das Leben von hunderten Millionen Menschen zu verbessern.

Diese sechs Fintech-Hubs – London, Singapur, San Francisco, Berlin, Shenzhen und Nairobi – repräsentieren unterschiedliche Ansätze zur digitalen Transformation des Finanzsektors. Jeder Hub hat seine eigene Geschichte, geprägt von lokalen Bedürfnissen, kulturellen Besonderheiten und regulatorischen Rahmenbedingungen. Was sie vereint, ist die Vision einer inklusiveren, effizienteren und zugänglicheren Finanzwelt.

Während meiner Reise wurde mir klar, dass wir erst am Anfang einer fundamentalen Umgestaltung unseres Finanzsystems stehen. Die Innovationen, die heute in diesen Hubs entstehen, werden morgen selbstverständlicher Teil unseres Alltags sein. Die Grenzen zwischen den einzelnen Zentren verschwimmen zunehmend, da Ideen global zirkulieren und sich gegenseitig befruchten.

Die Zukunft der Fintech-Landschaft wird wahrscheinlich noch vielfältiger. Neue Hubs in Städten wie Dubai, Tel Aviv, São Paulo und Toronto gewinnen an Bedeutung und bringen ihre eigenen Stärken ein. Die wahren Gewinner dieser Entwicklung sind jedoch die Nutzer – Privatpersonen und Unternehmen weltweit, die von besseren, günstigeren und zugänglicheren Finanzdienstleistungen profitieren.

Die Reise durch diese sechs Fintech-Zentren hat meine Perspektive verändert. Finanzinnovation ist kein abstraktes Konzept, sondern eine greifbare Kraft, die das Leben von Milliarden Menschen verbessert. Die unterschiedlichen Schwerpunkte dieser Hubs zeigen, dass es nicht den einen richtigen Weg gibt, sondern dass kulturelle Vielfalt und unterschiedliche Ansätze den Nährboden für echten Fortschritt bilden. Die Zukunft des Geldes wird nicht an einem einzelnen Ort erfunden – sie entsteht in einem globalen Netzwerk von Innovationszentren, die zusammen die Finanzwelt von morgen gestalten.